退職時にもらえる「退職金」にもかかる税金があるのはご存知でしょうか?

しかも、退職金にかかる税金は、給与所得とは違った計算方法になります。

退職する人や退職をして他の事業を始めている人は、退職金の税金がいくらになるのかを知っておくと便利です。

これは退職者だけでなく退職金を支払う企業も理解しておかなければなりません。

企業側は退職金の税金を計算することで退職した人に渡す金額が決まります。

また、退職者ご自身で税金額を理解すれば損はしないですし、ケースによってはお金が戻ってくることもあります。

今回は退職金にかかる税金の仕組みや計算方法について、ご説明していきます。

退職金にかかる税金の計算方法

退職金とは、退職をしたときに支払われる一時金で「退職所得」とも呼ばれます。

定年退職や再雇用などで職場を離れる場合や、役員などに就く場合、または退職金のある企業が倒産した場合、解雇予告手当を受け取った場合も退職所得に分類されます。

そして、仕事をしているときにもらうお金は皆様よくご存知の「給与所得」と呼ばれます。

退職所得とは別の種類の所得となり、税金の計算が異なるため注意が必要です。

退職所得にかかる税金は、所得税・復興特別所得税・住民税ですが、通常の給与所得の税金よりも負担が少ない特徴があります。

退職金にも所得税は発生しますが、所得控除額は勤続年数や年収によって大きく変わります。

退職金は、もらえる金額がひとりひとり変わるため、個別に計算するしかありません。

計算の仕方がわからない人は、勤続年数などを当てはめて一緒に計算してみてください。

所得税の計算方法

退職金の所得税を算出するためには「所得税及び復興特別所得税額」を出します。

退職金に関する所得税の計算は「所得税額=課税退職所得金額×所得税率-控除額」で出すことが可能です。

課税退職所得金額は勤務先から支給される収入金額から退職所得控除額を差し引いた金額の2分の1で算出できます。

この金額と「基準所得税額×2.1%」を計算した復興特別所得税額を合計したものが所得税及び復興特別所得税額となります。

所得税は収入金額は勤続年数によって金額は大きく変わってきます。勤続年数によって所得税の計算で必要な控除額が変わり、年収によっての所得税額も国税庁が定めた金額となるので、所得税の計算をする際は勤続年数や年収と控除額を照らし合わせておくと分かりやすくなります。

控除額の計算

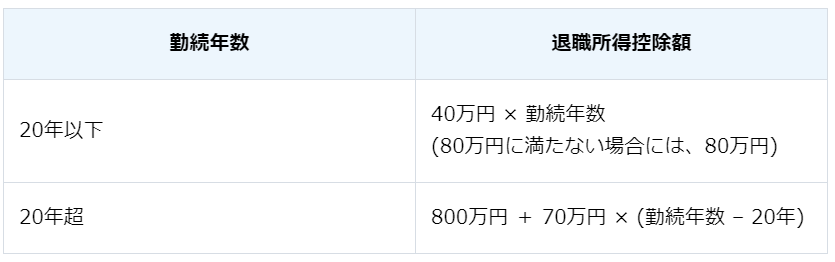

退職所得控除額の計算式は、勤続年数が20年を超える場合と超えない場合で違ってきます。

勤続年数が20年以下の場合

控除額の計算は「40万円×勤続年数」で算出することができます。例えば、勤続年数が10年だった場合は40万円×10年=400万円となります。

勤続年数が20年以上の場合

「800万円+70万円×(勤続年数-20年)」の計算式を利用します。20年を超えて働いた場合、年収も徐々に上がり退職金の額も高額になっていくと思われます。その際に、20年以下の計算式と同じだと控除できる金額が小さくなってしまうため、より退職金の税負担を減らすために800万円+70万円の控除額となっています。

控除額の計算をする時、勤続年数の数え方は端数を切り上げる方法をとります。勤続年数が1年と1日だった場合でも、1日を1年として計算するので勤続年数は2年となります。

また、控除額の算出された額が80万円以下の場合は、控除額を80万円とすることができます。控除額が80万円を切るケースは勤続年数が1年未満の人に多く、控除されないと勘違いしてしまう人も少なくありません。そのため、最低でも80万円の控除は受けられることを知っておくと安心です。

さらに、勤務先で障害者になったことが原因で退職する場合は、100万円を加算した金額になります。この100万円は控除額計算後に加算するため、20年以下の場合は(40万円×勤続年数)+100万円と計算しましょう。

自分の退職する年数や状況に合わせて計算式や特例も変わってくるので、それぞれ覚えておくと損はしませんし、安心ですね。